杠杆资金如何成为股价波动的“隐形推手”?

股票配资的杠杆资金规模庞大,其集中流动可能引发市场异常波动甚至操纵风险。本文通过实证数据与监管案例,揭示杠杆资金对市场微观结构的影响机制。

一、杠杆资金的流动特征

1. 集中度分析:

– 2023年A股场外配资存量约1.2万亿元,前5%账户控制65%资金;

– 单日亿元级资金进出可影响中小市值标的5%-10%波动。

2. 行为模式:

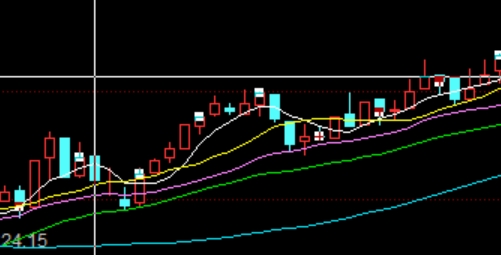

– 高频趋同交易:配资平台推荐标的引发散户跟风;

– 尾盘突击拉升:利用T+1规则制造次日溢价假象。

二、典型操纵手法

1. 信息耦合操纵:

– 先通过场外配资账户拉抬股价,配合自媒体释放“内幕消息”;

– 案例:某医药股1:8杠杆资金推动3连板,随后大股东减持套现。

2. 多账户协同:

– 控制数百个配资账户对倒交易,虚增成交量30倍以上;

– 监管难点:账户关联性识别滞后3-6个月。

三、监管科技应对

1. 图谱分析:

– 构建资金-账户-IP关联网络,识别异常子图;

2. 算法监测:

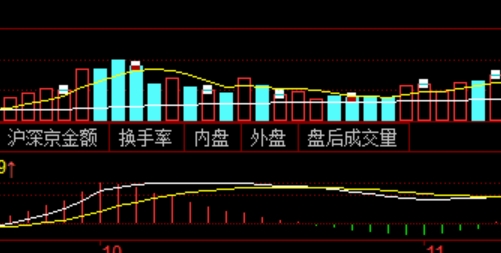

– 开发“杠杆操纵指数”(LMI),综合换手率偏离度、委比异常等10项指标。

四、投资者自保策略

1. 回避特征标的:

– 日均换手率突增5倍以上且缺乏基本面支撑;

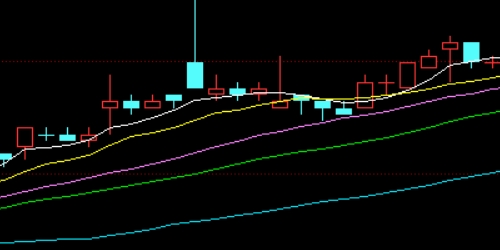

2. 监测资金异动:

– 使用Level-2数据追踪大单净流入持续性;

3. 法律救济:

– 遭遇操纵导致损失可依据《证券法》第55条索赔。

五、结语

杠杆资金是中性的工具,但需警惕其被滥用于价格操纵。投资者应提升市场微观结构认知,避免成为“收割”目标。

贪婪与恐惧的杠杆放大效应

配资交易中,心理波动对决策的影响远超普通投资。本文揭示三大心理陷阱,并提供应对方案。

一、常见心理陷阱

1. 过度自信:高杠杆盈利后盲目扩大仓位,忽视风险。

2. 损失厌恶:亏损时拒绝止损,期待反弹却导致爆仓。

3. 从众心理:跟风炒作热点股,忽视独立分析。

二、心理调控方法

1. 预设交易计划:开仓前明确止损点、目标价与持仓时间,避免临时决策。

2. 隔离情绪干扰:使用程序化交易工具执行买卖,减少人为干预。

3. 定期复盘:统计胜率与盈亏比,客观评估自身能力边界。

三、结语

配资是人性试炼场,唯有克服心理弱点,方能驾驭杠杆之力。

散户如何与机构争夺微秒级机会?

高频交易(HFT)与配资结合可产生暴利,但技术壁垒与成本极高。本文揭示散户常见误区,并提供低成本实战方案。

一、高频配资的四大陷阱

1. 延迟劣势:

– 机构托管机房与交易所直连(延迟<0.1毫秒),散户通过普通券商下单延迟≥50毫秒;

– 结果:价差收益被蚕食90%。

2. 数据不全:

– Level-1行情每秒2笔,机构使用Level-3数据(每秒1000笔+委托簿深度)。

3. 策略同质化:

– 简单均值回归策略年化收益已降至3%,扣除成本后亏损。

4. 隐性成本:

– 手续费+冲击成本可达本金的200%/年。

二、低成本突破路径

1. 非对称信息挖掘:

– 聚焦小市值冷门股(日均成交<5000万元),利用机构覆盖不足的定价偏差;

– 案例:某ST股通过地方政务公告捕捉重组信号,1:5杠杆获利300%。

2. 事件驱动策略:

– 提前5分钟扫描财报、大宗交易公告,程序化买入;

– 持仓时间<30分钟,杠杆比例1:3。

3. 合作式工具:

– 使用第三方低延迟API(如Interactive Brokers),成本降至0.3‰/笔;

– 配合FPGA硬件加速,延迟压缩至5毫秒内。

三、风控体系

1. 熔断机制:

– 单日亏损>2%自动停止交易;

2. 分散化:

– 同时运行5-10种低相关性策略,降低单一策略失效风险。

四、结语

高频配资非机构专属,散户需找到“生态位”并严控试错成本。