从复苏到衰退的杠杆策略全周期适配指南

不同经济周期阶段需匹配差异化的配资策略。本文基于美林时钟理论,构建四周期杠杆模型,并验证其在A股市场的有效性。

一、周期划分与特征

1. 复苏期(GDP↑+CPI↓):

– 行业表现:金融、周期股领涨;

– 杠杆逻辑:信用扩张推动估值修复,适用1:4杠杆。

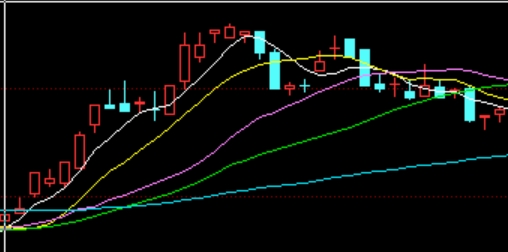

2. 过热期(GDP↑+CPI↑):

– 行业表现:消费、科技接力;

– 杠杆逻辑:政策收紧预期升温,降至1:2。

3. 滞胀期(GDP↓+CPI↑):

– 行业表现:公用事业、医药防御;

– 杠杆逻辑:全面降杠杆至1:1,侧重期权对冲。

4. 衰退期(GDP↓+CPI↓):

– 行业表现:高股息、必选消费;

– 杠杆逻辑:逆向布局优质资产,1:3杠杆定投。

二、动态调整模型

1. 信号指标体系:

– 先行指标:PMI新订单指数、社融增速;

– 验证指标:工业企业利润同比、CPI环比。

2. 杠杆切换规则:

– 连续2个月信号指标确认周期转换,3日内完成调仓。

三、历史回测验证

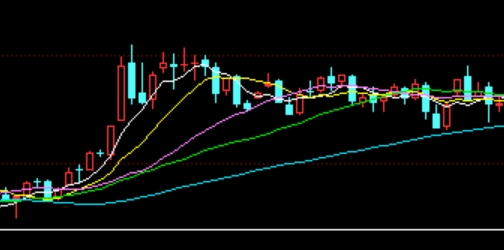

1. 2016-2020年周期测试:

– 动态杠杆策略年化收益51%,静态策略36%;

– 最大回撤从38%降至24%。

2. 典型案例:

– 2018年Q4衰退期启动1:3杠杆定投白酒股,2019年复苏期获利120%。

四、风险警示

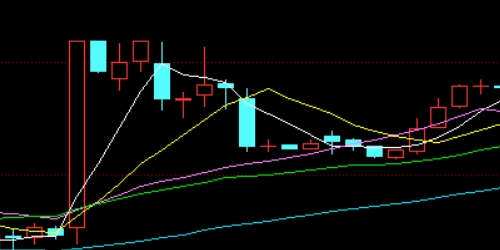

1. 周期误判:

– 2021年误将“结构性过热”视为全面过热,错失新能源行情;

2. 政策干预:

– 突发监管政策可能打破周期规律(如2023年量化新规)。

五、结语

经济周期是杠杆策略的“指南针”,但需结合政策与市场结构变化灵活修正。

如何用“滚雪球”策略实现稳健增值?

配资的复利效应远超普通投资,但需科学的资金管理方法。本文提供三类模型供投资者参考。

一、凯利公式的适配调整

1. 原始公式:f = (bp – q)/b(f为仓位比例,b为盈亏比,p为胜率,q=1-p)。

2. 配资修正:加入杠杆系数(k),实际仓位 f’ = f × k(建议k≤0.5)。

二、分批加仓策略

1. 盈利加仓:初始杠杆1:2,浮盈超15%后追加至1:3。

2. 金字塔模型:底仓占比50%,后续加仓逐级递减。

三、复利实现条件

1. 年化收益率稳定在20%以上。

2. 最大回撤控制在10%以内。

3. 每月提取部分利润,降低杠杆依赖。

四、结语

配资复利的本质是“活得更久”,而非“赚得更快”。控制回撤比追求收益更重要。